Finanční plán

Chcete znát svou finanční budoucnost? U kartářky odpověď nehledejte.

Z našeho průzkumu i zahraničních zdrojů vyplývá, že jestli nezávislé profesionály něco skutečně stresuje, jsou to výkyvy příjmů a výdajů, respektive jejich nepředvídatelnost.

Freelancer nezná dne ani hodiny, kdy mu v emailu přistane poptávka na velký projekt, nebo naopak problém, který musí přednostně řešit za cenu pozdržení placených zakázek. Na volné noze čelíme nepoměrně větší pracovní i finanční nejistotě než zaměstnanci, kteří svůj přibližný budoucí příjem znají a mohou tomu přizpůsobit své výdaje i úspory.

Co kdybych vám ale řekl, že finance v podnikání můžete krotit a předvídat s řádově vyšší mírou jistoty než doposud?

Tušíte správně, mám na mysli finanční plán — jednoduchý nástroj, který odhaduje budoucí příjmy i výdaje s cílem předcházet krizím a zvyšovat finanční stabilitu i zisk. Jednoduše tím, že zprůhlední dopad vašich rozhodnutí na budoucí výsledek.

Pokud jsem v minulém článku o procesním řízení argumentoval, že tajemství mimořádně produktivních profesionálů spočívá v tom, že si umí vytvářet podpůrné systémy a procesy, finanční plán je bezesporu jedním z nich. Jeho význam však dalece přesahuje rovinu produktivity. Je to jeden z klíčových nástrojů pro řízení celého byznysu.

Finanční plán

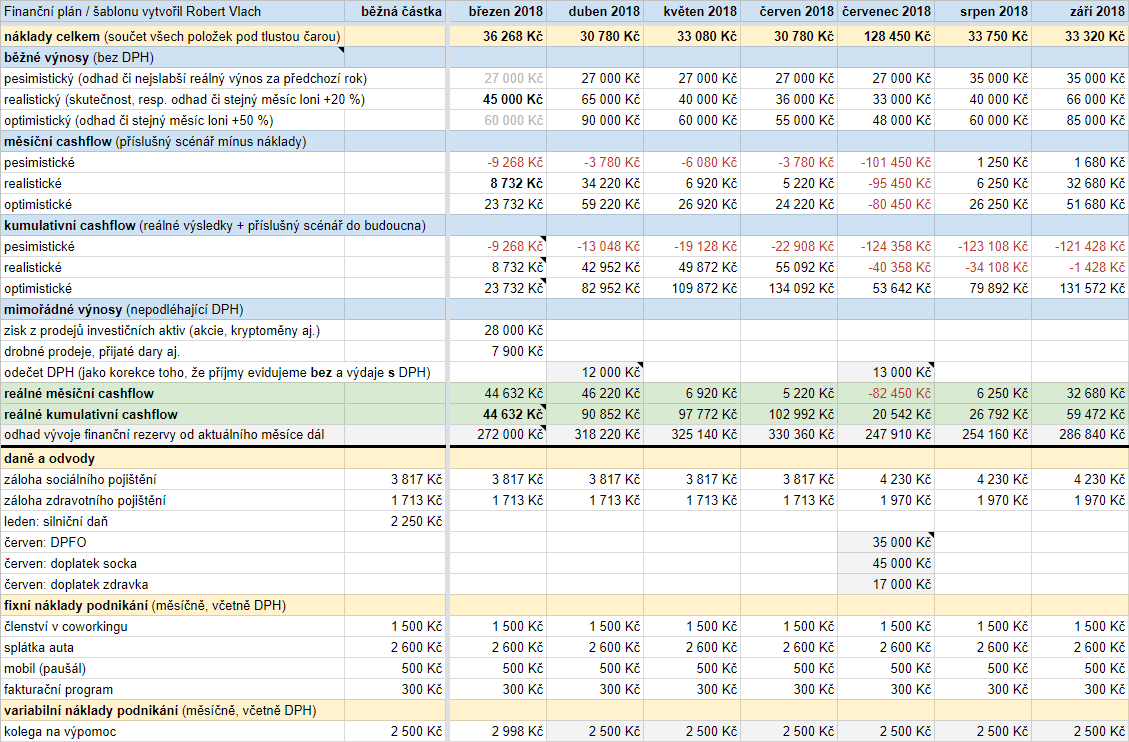

Nebojte se, nepotřebujete žádnou složitou aplikaci. Jako freelanceři si vystačíme s jedinou tabulkou. Připravil jsem šablonu se vzorovými daty, kterou si můžete stáhnout nebo po přihlášení zkopírovat na svůj Google Disk (menu Soubor > Vytvořit kopii) a přizpůsobit:

Šablona vznikla zjednodušením mého vlastního plánu, ale její formát pro vás nemusí být nijak určující. Naopak, čím více si budete s tabulkou hrát a přizpůsobovat ji vlastním potřebám, tím lépe. Obrovskou výhodu tabulkového řešení oproti BI aplikacím spatřuji právě v tom, že můžete snadno testovat své nápady a úpravy. Finanční plán je nástroj a jako takový vám udělá lepší službu, když se jej naučíte měnit a ovládat.

Myslím si, že výše uvedená šablona je poměrně pochopitelná a jasná. Nicméně pokud je to pro vás úplná novinka, zaslouží si pár doplňujících komentářů a poznámek:

Co je cílem finančního plánu?

Snažíme se předvídat příjmy i výdaje dále do budoucnosti a odhadovat tomu odpovídající zisk či ztrátu v jednotlivých měsících. I když nemáme téměř žádná historická data, roční výhled je rozumné minimum. U zavedeného byznysu lze pracovat s dvouletým i delším výhledem, ovšemže s klesající mírou jistoty. Cokoli za hranicí dvou let je tak trochu věštění z finanční sedliny historických obratů, ale to nás nemusí trápit. Nezajímají nás přesná čísla, ale dlouhodobý trend a příprava na období, která se už předem jeví jako kritická. Pomocí plánu a lepší správy výdajů na jednom místě můžeme také zvyšovat svůj budoucí zisk.

Nestačil by jednodušší finanční přehled?

Je pravdou, že spousta freelancerů si vystačí s mnohem jednodušším finančním přehledem pro odkládání rezervy a plánování velkých výdajů. Ten má ale pár nevýhod:

- Zachycuje současný stav a plánuje jen velké budoucí výdaje.

- Podnikáte-li s hypotékou či dluhem, nedá vám jistotu budoucí schopnosti splácet.

- Neprozradí vám, v jaké oblasti zbytečné utrácíte.

- Nedává dostatečný přehled pro potlačení nepříjemných pocitů finanční nejistoty.

Jednoduše řečeno, finanční plán se hodí, když nechcete svou finanční budoucnost stavět na slepé víře, že to nějak dáte.

Jak evidovat náklady?

Náklady jsou ta jednodušší část celé tabulky, protože je známe a dokážeme je předvídat i přímo ovlivnit. Pravidelné měsíční či jiné periodické náklady si snadno vybavíme, anebo je dokážeme odvodit z historických výkazů, výpisů z účtů apod. A stejně tak můžeme předem vědět, kolik nás bude stát měsíčně splátka nového auta, hypotéka nebo pronájem nové kanceláře. Obrovskou výhodou finančního plánu je, že po přidání příslušného řádku vidíme okamžitě dlouhodobý dopad nové nákladové položky na finanční výsledek podnikání.

Co s variabilními náklady?

Některé náklady nejsou fixní, ale liší se každý měsíc, nebo se objevují vyloženě nárazově. S tím si ale snadno poradíte. Pokud jsou závislé hlavně na objemu práce, odvodíte je vzorcem z obratu nebo pomocného údaje na samostatném řádku. A pokud skáčou, jako třeba účet za telefon, evidujete jednoduše nějaký dlouhodobý průměr a na konci měsíce to zpřesníte. Plán není nijak rigidní, s výhledem dvou tří měsíců už obvykle obsahuje ručně zadané odhady.

Co s drobnými náklady?

Znáte to. Kafíčka, hadýrky, obědy, knížky, takové ty drobné náklady, které ve výsledku ukrojí nemalý kus z měsíčního koláče výdajů. Obvykle je nelze efektivně plánovat, natož pak evidovat každý zvlášť na samostatném řádku. Dobrá praxe je to nedělat a agregovat tyto drobné výdaje do jednoho až několika málo řádků prostřednictvím součtu.

Jak evidovat drobné náklady?

K součtu drobných příjmů dojdete nejsnáze tak, že je budete všechny platit z jedné karty, anebo evidovat v cashflow appce. Lepší kreditky vám kromě evidence umožní získat např. 1 % z nákupů zpět formou bonusu. Chytré karty na cesty jako Revolut vám zase přímo v aplikaci ukážou strukturu vašich výdajů podle kategorií. Totéž umí aplikace pro evidenci cashflow jako Toshl, Spendee či Wallet. Analýza podle kategorií je nicméně volitelná. Pro sestavení finančního plánu nutně nepotřebujeme mikromenežovat drobné výdaje, to je spíše úkolem cashflow analýzy a zmíněných aplikací. Stačí nám vědět, že na drobných výdajích utratíme měsíčně v průměru třeba 7.500 Kč a toto číslo zaneseme do tabulky jako odhad pro každý budoucí měsíc. A až přijde čas, údaj zpřesníte.

Je rozumné evidovat veškeré náklady?

Pro freelancery podnikající jako OSVČ na živnost je dobrá praxe evidovat ve finančním plánu podnikatelské i osobní náklady, protože jde zpravidla o spojité náklady. Když jsou vysoké náklady v podnikání, šetří se doma, a když máte naopak vysoké osobní výdaje, přiškrtíte zbytné výdaje v podnikání. Nemluvě o tom, že některé výdaje se týkají podnikání i soukromí zároveň a bylo by složité to rozpočítávat či rozlišovat. Fakticky jsou u freelancerů obě roviny natolik provázané, že evidence v rámci jednoho finančního plánu dává smysl. Tím spíš, že vysoké rodinné náklady jako např. hypotéka mají na celkové finanční zdraví značný vliv. Osobně se snažím evidovat vše, včetně celkového součtu drobných nákladů, a díky tomu mi finanční plán říká, o kolik jsem na konci daného měsíce chudší či bohatší.

Jak počítat doplatky daní a odvodů?

K měsíčním zálohám povinných odvodů patří ještě každoroční doplatky, které mohou být u rostoucího podnikání nepříjemně vysoké. Odhad doplatků vám spočítá účetní nebo daňový poradce, pokud mu pošlete celkovou výši záloh za daný rok a realistický odhad celoročních příjmů (nebo případně i výdajů, pokud nedaníte paušálem). Takto mohu např. už dnes, v březnu, odhadnout výši doplatků za letošní rok, které odvedu v červnu příštího roku. Výši záloh znám a hrubou výši příjmů i nákladů dokážu vyčíst z finančního plánu či srovnání prvních měsíců letošního a loňského roku. Výši letošních doplatků samozřejmě znám zcela přesně už od ledna.

Jak odhadovat budoucí příjmy?

Odhad příjmů je samozřejmě řádově náročnější než odhad nákladů, které v základních obrysech známe. Není to však nemožné a klíčem k řešení je zde chytrá práce s vývojovými scénáři — realistickým, pesimistickým a optimistickým, který má ostatně každý podnikatel v krvi. Pokud začínáte, půjde o velmi nepřesný odhad, ale to se změní, jakmile budete mít pár měsíců podnikání za sebou. Pokud si ale už několik let měsíční obraty evidujete, může mít odhad s výhledem na rok či dva poměrně velkou váhu. Někdy lze odhad zpřesnit i tak, že podělíte pár posledních měsíců stejnými měsíci před rokem a podle výsledného koeficientu upravíte realistický odhad pro následující měsíce. Reálná čísla ovšem budou obvykle skákat někde mezi pesimistickým a optimistickým odhadem.

Dá se plán použít ještě před začátkem podnikání?

Teorie i praxe firemního managementu říká, že ano, a dokonce je to běžná součást podnikatelských záměrů. Prvopodnikatelům na volné noze ale moc nedoporučuji z finančního plánu vycházet, protože zejména strana příjmů bude zpočátku velkou neznámou. Lepší strategie je začít s pořádnou finanční rezervou a osekanými náklady a finanční plán si sestavit až ve chvíli, kdy jste schopni realistického odhadu. Jinak prostě hrozí, že i váš pesimistický odhad bude o dost optimističtější než realita. Začátky bývají náročné.

Jak počítat jednotlivé scénáře?

To vám bohužel nikdo přesně neřekne, protože to závisí na tom, co děláte za práci, jak profesně rostete, jaká je cykličnost či sezónnost vašeho odvětví, jak se vám daří v osobním marketingu apod. V šabloně naznačuji jedno z možných řešení. Pesimistický scénář pro daný měsíc počítám jako nejnižší měsíční obrat za předchozích 12 měsíců. Plný průběh pesimistického scénáře je tedy nepravděpodobný, ale možný, za nějakých extrémních podmínek. Tvorbu realistického scénáře jsem už popsal. A konečně optimistický scénář se zakládá na vyšším než obvyklém růstu, který opět není pravděpodobný v plném průběhu. (V šabloně např. počítám s nárůstem o 50 % oproti stejnému měsíci v minulém roce.)

Co s DPH?

Pokud nejste plátci DPH, tento bod ignorujte. Šablona vám bude fungovat i tak, jen odstraníte nadbytečný řádek pro odečet DPH v mimořádných výnosech. Plátcovství DPH a možnost odpočtu DPH u výdajů může tabulku zbytečně zkomplikovat. V zájmu jednoduchosti to řeším tak, že příjmy eviduji bez DPH a náklady včetně DPH, abych nemusel studovat doklady. Kvartální odvody DPH vůbec neuvádím mezi výdaji a DPH prostě eviduji úplně zvlášť. Ve finančním plánu pak uvádím v mimořádných výnosech jen výši odpočtu DPH (z nákladových dokladů) jako korekci toho, že příjmy eviduji bez a náklady s DPH. Na první pohled to možná vypadá složitě, ale protože mám historicky ustálený poměr výše odečtu vůči dosaženému obratu za tři předchozí měsíce, dokážu odhadnout výši budoucích kvartálních odpočtů podle předpokládaného realistického scénáře a funguje to.

Proč evidovat mimořádné výnosy zvlášť?

Protože je to praktické, zejména pokud plánujete osobní i podnikatelské finance v jednom. Do mimořádných výnosů lze zapisovat soukromé příjmy, které sice podléhají zdanění, ale nefigurují na fakturách evidovaných v běžných výnosech. Příklad: prodám garáž nebo sbírku mincí, nebo vydělám na prodeji akcií a chci to do finančního plánu nějak zanést. Nicméně i řádky mimořádných výnosů můžete ze šablony odstranit, pokud takové výnosy nemáte.

Co mi říká měsíční cashflow?

Když se podíváte na řádky uvádějící měsíční cashflow, vidíte, že jde jednoduše o čísla z pesimistického, realistického či optimistického scénáře po odečtu nákladů za daný měsíc. Měsíční cashflow běžně skáče nahoru dolů vlivem mimořádných měsíčních výdajů či výkyvů příjmů, což většina freelancerů dobře zná z vlastního podnikání jako nepříjemný pocit finanční nestability a nejistoty. Pokud je částka záporná, znamená to, že zatínáme sekeru do rezervy. Ta by měla být každopádně dimenzována tak, aby takovéto (a větší) výkyvy zvládla, jinak si opravdu říkáte o velký problém.

Nač počítat kumulativní cashflow?

Kumulativní cashflow představuje jednoduše součet měsíčních cashflow od počátku finančního plánu, nebo od stávajícího měsíce dále do budoucnosti (podle toho, jak si šablonu upravíte). Jde o důležitou řadu čísel, která nám říká, jak se může naše finanční zdraví vyvíjet podle toho či onoho scénáře. Ten pesimistický obvykle moc růžový nebývá, protože jde o extrémní variantu, která nenastane tím spíše, že můžete v případě propadu příjmů preventivně seškrtat i náklady — vzhledem k přehlednosti nákladů lze dopady škrtů předvídat snáze, než kdybyste utahovali opasek intuitivně na nesprávných místech. Realistický scénář vám nejspíš řekne o pravděpodobné budoucnosti víc.

K čemu je odhad vývoje finanční rezervy?

Má smysl jej počítat od aktuálního měsíce a stavu dál do budoucnosti postupným zápočtem měsíčního cashflow podle realistického scénáře. (Můžete ovšem počítat zvlášť i vývoj rezervy podle pesimistického scénáře, to záleží jen na vás.) Jde každopádně o další klíčový ukazatel, který nám říká, kdy nám hrozí nebezpečný pokles rezervy, abychom s tím ještě mohli předem něco udělat. Výhled ovšem může být i velmi příjemný, pokud rezerva setrvale roste. Pak z ní můžete postupně ulívat do investic.

Za jak dlouho se finanční plán ustálí?

Ze šablony je asi zřejmé, že pro sestavení finančního plánu potřebujete vědět o svých příjmech i výdajích poměrně dost. Předpověď příjmů je obvykle jistější, když už máte pár let podnikání za sebou. A na straně nákladů je zase jednodušší zapsat ty měsíční než si vzpomenout na veškeré náklady, které platíte třeba jen jednou ročně. Po vyplnění a měsíci až dvou hraní by vám měl finanční plán dávat velice dobrý smysl a sami se na něj jistě budete obracet pro neintuitivní odhady budoucího vývoje. Nejpozději po roce už byste měli mít jistotu, že zahrnuje vše podstatné a nepomíjí nic zásadního.

Kolik času to zabere?

Sestavení plánu je práce maximálně na pár hodin, ale pro většinu podnikatelů je to spíš vzrušující zábava. Pokud je vaše cashflow složité, hotový plán vám ukáže věci, kterých byste se prostou intuicí nikdy nedobrali, a také vás upozorní na kritické měsíce někdy až s ročním předstihem. Samotná údržba plánu je časově nenáročná. V mém případě to zabere zhruba půlhodinu v rámci procesu měsíční uzávěrky. Hrubé odhady eviduji se šedým pozadím a jakmile znám přesná čísla, jenom je doplním a buňky odšedím. Pokud máte přehledně agregované drobné výdaje, celá aktualizace zabere opravdu jen chvíli.

Lze finanční plán využít i jinak?

Samozřejmě. Ve své podstatě je to velice ohebný nástroj pro modelování nejrůznějších finančních scénářů. Plán lze libovolně klonovat a přizpůsobovat jiným situacím či byznysům. Chcete si vzít hypotéku? Jednoduše si nastřelíte splátkový scénář do plánu a hned vidíte, do jaké míry může destabilizovat váš byznys v kritických měsících. Totéž se týká nového auta, výdajů na zaměstnance, rozvojové projekty či startupy. V zásadě ale doporučuji nepřekombinovat to a pokud máte byznysů víc, zpracovat si finanční plán pro každý zvlášť. To, že na volné noze běžně evidujeme osobní a podnikatelské finance pokupě, je spíše výjimka daná tím, že freelanceři obě roviny nijak důsledně neoddělují.

A ultimátní otázka: Měli byste mít finanční plán i vy?

Má odpověď zní, že pokud trpíte na výkyvy příjmů a prožíváte opakovaná období finanční nejistoty, rozhodně byste si jej měli sestavit.

Plán není sám o sobě řešení, ale řekne vám, do jaké míry jsou vaše finanční obavy a občasné záchvaty paniky opodstatněné. Dost možná zjistíte, že vaše výhledová finanční situace je lepší, než si myslíte. Nahrávají tomu dvě věci:

- Složitější tok peněz v podnikání se nedá analyzovat intuitivně. Nejistota a stres tedy pramení i z uvědomění, že naše intuice v odhadech běžně selhává.

- Náš mozek přisuzuje negativním signálům vyšší váhu. Každé finančně napjaté období tak může být zdrojem neúměrně velkého stresu.

Finanční plánování efektivně eliminuje oba faktory. V relativně jednoduché tabulce udržujeme ucelený přehled o všech peněžních tocích a přechodné výkyvy ztrácejí moc nad našimi emocemi, protože máme mnohem lepší a spolehlivější zdroj informací.

Minisérie o postupech a nástrojích pro freelancery:

Odběr newsletteru

Odebírejte nejdůležitější novinky ze světa podnikání na volné noze. Každý měsíc zdarma ve vašem emailu:

Ochrana soukromí: Váš email bude zachován v tajnosti a nebude nikdy nikomu poskytnut. Odběr můžete kdykoli ukončit pomocí odkazu na konci každé zprávy.